ファクタリング会社の選び方!プレイヤーマップ&4タイプの系統別の得意分野とは

目次

ファクタリング業界にはいろんなプレイヤーがいる

「ファクタリング会社」というとどのようなイメージがあるでしょうか。

規模で言うと大手と呼ばれる企業グループの関連会社から単独でサービスを提供する小規模な会社、また、対応地域でみても全国展開している会社から、地域を限定して密着型でサービスを提供する会社まで、大小さまざまな企業がファクタリング会社には存在しています。

色んな会社が参入している背景としては、

- ファクタリング事業に登録・免許などが不要なため参入障壁が低い

- 「債権」はあらゆる取引の間で発生するため、マーケットとして大きな可能性がある

- 親和性の高い業種がファクタリングの有用性に気付いた

こういった点が挙げられますが、これらの会社にはそれぞれの系統(ルーツ)によって特徴や得意分野が異なります。手数料や調達可能額と密接に関わってきますので、以下で説明していきます。

会社選びのポイントとなる種類

ファクタリング会社の系統による区分を行う前に、各系統の説明に大きく関わる種類について、説明します。

2者間・3者間の特徴

まずは、2者間・3者間について簡単に特徴を列挙します。

詳細は下記の記事で紹介していますので「2者間?3者間?」という方がいらっしゃれば、下記記事を先にお読みください。

> 仕組みとは!?基本の2者間or3者間・メリット・デメリットを解説!

●2者間の特徴

- 納入企業(利用者)とファクタリング会社の2者間で取引を行う

- 2者間では支払企業(売掛先)に利用を知られずに取引できる

- 2者間は手続きが簡便なので、入金のスピードが早い

- 2者間はファクタリング会社にとって未回収リスクが高くなり、その分手数料が割高

●3者間の特徴

- 納入企業(利用者)、支払企業(売掛先)、ファクタリング会社の3者間で取引を行う

- 3者間ではファクタリング会社にとって未回収リスクが低く、その分手数料が割安

- 3者間は売掛先(取引先)に利用を知られるため、信用への影響に懸念がある

ポイントは、ファクタリング会社にとっての取引リスクが異なる点です。

2者間では、ファクタリング会社が早期支払いした売掛金について、利用者自身が売掛先から入金を受け、あとでファクタリング会社へ送金する仕組みのため、ファクタリング会社の未回収リスクが高くなります。3者間では、ファクタリング会社が先払いした売掛金を売掛先から直接回収出来るため、ファクタリング会社にとってはリスクが低くなると考えられます。

一括・個別

ファクタリングには、一括方式と、個別方式があります。売掛先の関わり方によって、仕組みが異なります。

●個別ファクタリング方式

個別ファクタリング方式とは、いわゆる一般的なファクタリングで、資金ニーズのある利用者が主体となってファクタリング会社と契約を行う取引です。2者間、3者間どちらも存在します。

●一括ファクタリング方式

一括ファクタリング方式とは3者間の一種ですが、契約の主体が大きく異なります。一般的な3者間は、利用者がファクタリング会社を選定し、売掛先に債権譲渡通知や承諾の手続きを行うことで3者間の取引となりますが、一括ファクタリングは売掛先とファクタリング会社が提携し、包括的に売掛先に対する債権を取扱います。

この方式は「手形レス」と呼ばれる約束手形の発行・管理コストの削減や支払業務の効率化を目的に支払企業側が導入することが多くみられます。一括ファクタリング方式を導入している売掛先向けの債権は、原則指定のファクタリング会社にのみ売却可能です。

会社選びのポイントとなるファクタリング会社のルーツ別特徴

ファクタリング業界には様々なファクタリング会社(プレイヤー)が存在しますが、大きく分けて4つのルーツに区分することができます。それぞれの特徴について説明します。

銀行系子会社

メガバンク、地域金融機関またはその子会社でファクタリングを提供しているケース。

リスク管理の基準が厳しく、基本的には一括または3者間でリスクの低い取引のみを取り扱います。手形レス(約束手形の削減)としてのファクタリング・電子債権システム導入提案や、与信管理としての保証ファクタリング提案を主に行います

- 手数料が低い傾向にある

- 買取の下限が数百・千万単位に設定されある程度まとまった金額でしか利用できない

- 融資並みの煩雑な審査・手続きが必要で資金化までに時間がかかる

- 個人事業主は取引が難しい

上記のような特徴があります。手数料が低い分、利便性は低下します。

ノンバンク/リース系企業子会社

銀行を除く金融サービス提供会社がファクタリングも提供しているケース。大手リースのグループ企業でも多く提供しており、元々持っている与信管理のノウハウを生かしサービスを提供しています。上場企業のグループ会社であることが多いのでリスク基準も高めですが、銀行系よりも柔軟です。3者間が基本で、個別ファクタリングを取扱う会社もあります。

- 手数料は銀行の次に低い

- 買取額については百万円以下の小口から億単位の大口まで幅広に取り組む

- 審査基準は銀行系よりは柔軟で、資金化スピードはそこそこ

- 業種によっては個人事業主も取引可能(医療系など)

ノンバンク系/リース系企業は各社ごとに審査基準・注力分野がバラエティに富んでおり、会社ごとの得意・不得意がはっきりとしています。

大手他業種企業の子会社

金融サービスとは異なる分野の大手企業グループ下で、業界の商慣習によりニーズが高く、関連企業がファクタリングを提供するようになったケース。流通・小売業をはじめ、建設業、メーカー等の子会社に見られます。3者間・一括ファクタリングや保証ファクタリングについて、業界を絞って提供します。外部向けに個別ファクタリングを展開していることもあり、特徴としては、ノンバンク/リース系に近いです。

また、近年では「資金調達」と親和性の高い経営コンサル・決済サービス・請求代行・会計ソフト等の提供会社がサービス拡充のためファクタリングを提供するケースも増えています。こちらは3者間・2者間どちらも取り扱いますが、利便性を重視し2者間を採用している会社も多くみられます。その場合は2者間のため、手数料が高めになります。

独立系ファクタリング専業

上記以外の銀行・ノンバンク・大手企業の関連会社のどれにも当てはまらない場合に、独立系と呼ばれます。2者間を取り扱う会社がほとんどです。

- 手数料は高い

- 取扱額については数千万~1億円程に上限を設けていることが多い

- 小回りが利くため資金化スピードは一番早く、「即日入金」を謳う会社も多い

- 個人事業主・フリーランスも取引可能

- 参入障壁の低さを盾にした、悪質な業者が存在するので注意が必要

最近では働き方が多様化する中で個人事業主・フリーランス向けのファクタリングサービスも活況です。対面不要・24時間申込可能なオンラインファクタリングを得意とする会社も増えており、さらに利便性が向上しています。

しかし、上述の通り大手企業の関連会社と比べ、中にはコンプライアンス意識が低く不誠実な会社も混在しており、独立系であれば特に「信頼性」を確認する必要があります。

ちなみに、アクリーティブは元々1999年の創業時は独立系として、また、独立系では珍しく3者間・一括ファクタリングを専業にスタートしました。現在は芙蓉総合リース(東証プライム市場)のグループ企業となったためノンバンク/リース系となりますが、国内のファクタリング会社としては業界でも老舗といえます。現在のファクタリングメニューは、一般事業者向けの3者間・一括ファクタリング、医療・介護分野向けの診療報酬ファクタリング(3者間・個別ファクタリング)の二つを柱にサービスを提供しています。

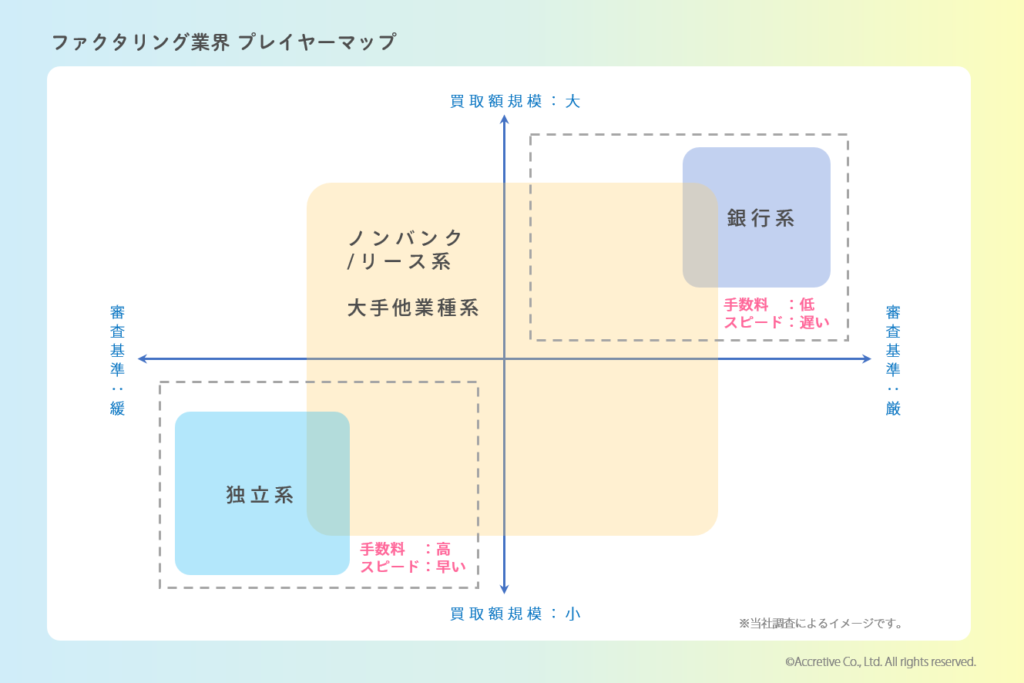

ファクタリング業界のプレイヤーマップ

上記で説明した系統別のプレイヤーを、買取額の規模感、審査基準別に簡単にマッピングしてみます。

手数料や資金化スピードが会社選びの大きなポイントにはなるかと思いますが、意外とノンバンク/リース系、大手他業種系の買取額・手数料・審査基準の幅が広いことがわかります。一概に大手だから「小口は買わない」「安い」「遅い」という訳ではありません。「同じような条件でも、より信頼性の高いファクタリング会社と取引できる可能性もあるかもしれない」と、心に留めておくと良いでしょう。

まとめ

ファクタリング会社にはさまざまな系統(ルーツ)があります。設定された手数料や調達額の上下限、資金化スピードには各社のルーツが深くかかわっています。利用するファクタリング会社を選ぶ際には、各ファクタリング会社の特徴・得意・不得意なサービスを把握し、自分の条件に合ったより信頼できる会社と取引できるよう比較検討して慎重に選びましょう。

つかなお

アクリーティブ株式会社 ヘルスケアビジネス・マーケティング担当。

2009年からアクリーティブにてIR・PR・広告宣伝を担当。IR担当者として機関投資家との対話や各種プレスリリースを発信してきた経験を活かし、現在は医療・介護業界向けサービスを中心にマーケティングを担当。コンテンツ制作&情報発信を行う。「専門用語が多い業界なので、出来るだけわかりやすい表現を心がけます!」